Vivid Money is een Duitse fintech bankdienst die haar diensten ook binnen Nederland aanbiedt.

Via de Vivid Money app kunt u al uw bankzaken regelen en investeren in aandelen, ETF’s, edelmetalen of crypto.

Betalen doet u wereldwijd via de Vivid Money VISA card. Deze prepaid VISA creditcard is voor iedereen toegankelijk.

In dit artikel leest u meer over Vivid Money.

Inhoud

ToggleVergelijkbare banken

Beste alternatieven

Pluspunten en minpunten

Pluspunten

- Cashback op dagelijkse uitgaven

- Makkelijk in crypto en aandelen investeren

- Kosteloze beschikking over een bankrekening

- Gratis VISA Card

Minpunten

- iDEAL wordt niet ondersteund

- Telefonische ondersteuning is niet mogelijk

- De klantenservice spreekt geen Nederlands

- Uitsluitend via de app te gebruiken – niet via een computer

Wat is Vivid?

Vivid Bank is een zogenaamde fintech bank. Onder de fintech banken vinden we bijvoorbeeld ook de Nederlandse bunq bank. Deze online banken concurreren met reguliere banken, voornamelijk op de vlakken functionaliteiten en tarieven.

Technisch gezien is Vivid zelf geen bank, maar een zogenaamde elektronischgeldinstelling (1). De Vivid Bank bouwt haar dienstverlening bovenop de infrastructuur van de Solarisbank (2) uit Duitsland.

Wanneer u gebruik maakt van de diensten van Vivid Money, dan krijgt u dus een Duitse IBAN (van Solarisbank) toegekend.

Vervolgens biedt Vivid Money hier bovenop tal van functionaliteiten, waaronder de VISA debitcard, investeringsopties in aandelen en cryptovaluta, betaal- en spaarrekeningen.

Via het Duitse depositogarantiestelsel worden tegoeden tot 100.000 euro gedekt bij Vivid Money.

Is Vivid een bank?

Nee, Vivid Money is een app voor financiële dienstverlening. In het dagelijks taalgebruik zouden we Vivid als fintech bank of neobank kunnen omschrijven.

Dit betekent dat er in principe geen sprake is van een Vivid Bank. Het geld dat u op uw Vivid rekening zet staat uiteraard wel veilig op een echte bankrekening bij een echte bank.

Uw Vivid bankrekening wordt uitgegeven door het Duitse Solarisbank, die in het bezit is van een Duitse bankvergunning.

Het is dus zo dat Vivid Money zorgt voor de functionaliteiten, terwijl de app gebruik maakt van de garanties en licenties van de Solarisbank. Toch wordt er wel eens gesproken over de Vivid Bank. Dit heeft vooral te maken met het feit dat Vivid Money gewoon alle functionaliteiten van een echte bank biedt.

Hoe werkt Vivid?

Vivid Money werkt als een reguliere bank, maar dan met het belangrijkste verschil dat echt alles online verloopt. Er zijn dan ook geen fysieke kantoren van Vivid. De bankervaring wordt van begin tot einde aangeboden via de Vivid Money app. Deze kan eenvoudig vanuit de Apple App Store of Google Play worden gedownload.

Vivid Standard, Vivid Plus of Vivid Prime

Vivid Money biedt drie verschillende accounts aan: Vivid Standard, Vivid Plus en Vivid Prime.

Van het Vivid Standard account kunt u gratis gebruikmaken, inclusief de prepaid VISA card.

Welk account voor u de beste keuze is, hangt af van hoe u Vivid Money gaat gebruiken:

Wanneer u kiest voor een Vivid Standard account, dan kunt u tot de eerste 200 euro gratis opnemen. Daarna betaalt u per opname een vergoeding.

Kiest u voor een Vivid Plus account, dan zijn hier maandelijkse kosten aan verbonden: u betaalt hiervoor 6,90 euro per maand. Het Prime account kost 9,90 euro per maand.

De functionaliteiten van Vivid Standard en Vivid Prime zijn nagenoeg gelijk, maar als u de card veel wilt gebruiken, dan kan Vivid Prime wel een interessantere keuze zijn.

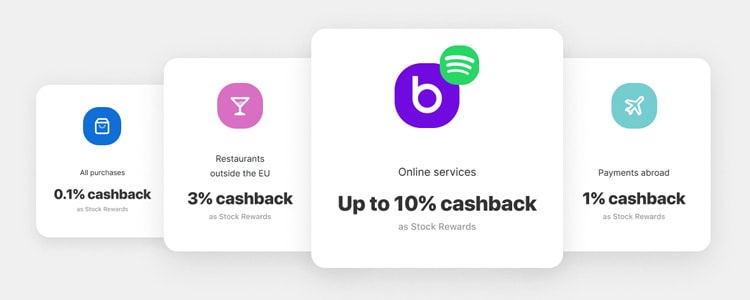

Met dit account heeft u namelijk hogere percentages cashback:

U ontvangt maandelijks maximaal 100 euro aan cashback met Vivid Prime.

Daarnaast zijn opnames tot de eerste 1.000 euro kosteloos.

Pockets

Binnen uw Vivid account kunt u tot maximaal 15 pockets aanmaken. Pockets zijn bankrekeningen. Dit betekent dat u maximaal 15 Duitse IBAN bankrekeningnummers in gebruik kunt nemen.

Dit is handig omdat u iedere pocket kunt gebruiken voor een specifiek doel, zoals voor sparen, voor betalen en voor bankverkeer in vreemde valuta.

Vivid creditcard

Bij uw Vivid Money account ontvangt u de Vivid Card. Dit is een VISA Card speciaal gekoppeld aan Vivid, die u gratis ontvangt bij het openen van uw Vivid Money account.

Wereldwijd betalen

Bijna overal waar u kunt betalen met een VISA creditcard kan ook worden betaald met uw Vivid Card.

Prepaid

Belangrijk om te weten is dat het gaat om een prepaid creditcard, ofwel een debit card.

U dient dus eerst geld op de kaart te storten voordat u ermee kunt betalen. Het is mogelijk om de card aan één van de pockets te koppelen, en het tegoed van deze pocket/rekening te gebruiken voor uw creditcard betalingen.

Geen inkomenseis

Omdat het om een prepaid creditcard gaat, krijgt iedere klant van Vivid een VISA card – ongeacht inkomen of eventuele schulden. Er wordt geen BKR-toetsing gedaan.

Plastic of metaal

Bij het Standard account ontvangt u een plastic kaart, bij Vivid Prime ontvangt u de exclusieve Metal Card.

Apple Pay / Google Pay

Het is mogelijk om de Metal Card van uw Vivid Money account te gebruiken voor aankopen met zowel Google Pay als Apple Pay. Helaas is er (nog) geen ondersteuning voor Samsung Pay.

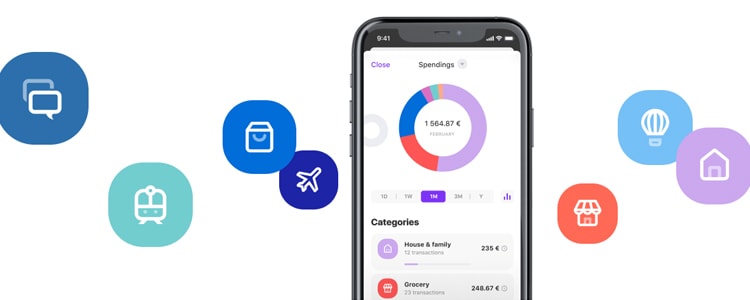

Budgetteren

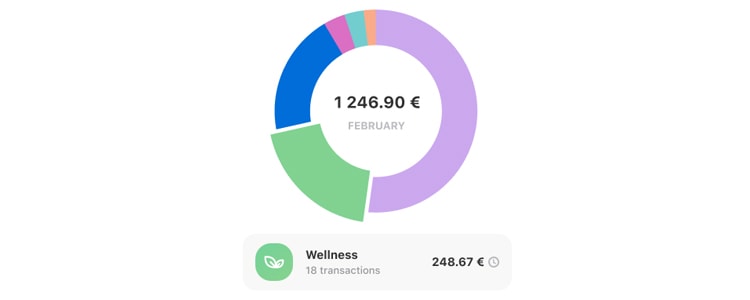

Binnen de app worden al uw uitgaven automatisch gecategoriseerd, zo krijgt u vanzelf een overzicht van uw inkomsten en uitgaven.

Vervolgens kunt u per categorie een limiet instellen wanneer u dit wilt. Dreigt u over de ingestelde limiet te gaan, dan ontvangt u hier een notificatie van.

Er is ook een apart overzicht voor lopende abonnementen. Heeft u geen behoefte meer aan een abonnement, dan kunt u met een klik in de app het abonnement stopzetten.

App

Alles wat u met Vivid Money doet regelt u vanuit de Vivid App op uw smartphone. Van overboeken en beleggen, tot de veiligheidsinstellingen van uw VISA debit card aanpassen.

Hoewel de app goed werkt is het jammer dat er (nog) geen webinterface is.

Cashback

Wanneer u betaalt met uw Vivid Card, dan bouwt u cashback op.

Heeft u gekozen voor een Vivid Standard account, dan ontvangt u via het Champion programma 10 procent cashback in de categorie ‘uit eten’. Geeft u binnen de periode het meest uit binnen een etablissement, dan wordt u ‘Champion’ en krijgt u voor de duur van 14 dagen 10 procent cashback op al uw uitgaven op deze specifieke locatie.

De cashback is aanzienlijk groter bij een Vivid Prime account. U ontvangt namelijk 10 procent cashback met het Champions programma, maar ook maximaal 10 procent cashbank op diverse online services, waaronder Netflix, en op gepersonaliseerde aanbiedingen.

Op transacties in horeca buiten Europa ontvangt u 3 procent cashback en u ontvangt 1 procent cashback op alle transacties buiten Europa.

Op alle overige transacties ontvangt u 0,1 procent cashback.

Vivid Investments

Met Vivid Investments, in de Vivid app, kunt u in Amerikaanse of Europese aandelen en ETF’s investeren. Het is mogelijk om te investeren vanaf slechts 1 eurocent en er gelden geen transactiekosten.

Aankopen en verkopen zijn instant.

Crypto

In de Vivid app kunt u ook in cryptocurrency investeren. Er zijn maar liefst 50 verschillende cryptocurrencies beschikbaar en u kunt kopen en verkopen zonder transactiekosten en zonder technische kennis.

Kosten

Het Standard Vivid account is in de basis gratis. Afhankelijk van uw gebruik kunnen er bijkomende kosten in rekening worden gebracht. Zoals bijvoorbeeld kosten voor het opnemen van contant geld. Hieronder worden de belangrijkste kosten vermeld. Bekijk voor het volledige overzicht de website van Vivid (3).

| Standard | Plus | Prime | |

| Maandelijkse kosten | GRATIS | €6,90 | €9,90 |

| VISA Card | GRATIS | GRATIS | GRATIS |

| Cashback | Max. €20 p/m | Max. €50 p/m | Max. €100 p/m |

| Contant geld opnemen | De eerste 200 EUR per maand kunnen gratis opgenomen worden, maar alleen als het bedrag van de opname niet minder is dan 50 EUR. In het geval dat het opnamebedrag minder dan 50 EUR bedraagt, wordt een vergoeding van 3% van het opgenomen bedrag (maar niet minder dan 1 EUR) toegepast. Zodra 200 euro per maand is opgenomen, worden dezelfde kosten aangerekend voor elk bedrag daarboven. | De eerste 500 EUR per maand kunnen gratis opgenomen worden, maar alleen als het bedrag van de opname niet minder is dan 50 EUR. In het geval dat het opnamebedrag minder dan 50 EUR bedraagt, wordt een vergoeding van 3% van het opgenomen bedrag (maar niet minder dan 1 EUR) toegepast. Zodra 500 euro per maand is opgenomen, worden dezelfde kosten aangerekend voor elk bedrag daarboven. | De eerste 1.000 EUR per maand kan gratis opgenomen worden, maar alleen als het bedrag van de opname niet minder is dan 50 EUR. In het geval dat het opnamebedrag minder dan 50 EUR bedraagt, wordt een vergoeding van 3% van het opgenomen bedrag (maar niet minder dan 1 EUR) toegepast. Zodra 1.000 euro per maand is opgenomen, worden dezelfde kosten aangerekend voor elk bedrag daarboven. |

Alternatieven

In Nederland zijn er meer neobanken actief die een vergelijkbaar assortiment functionaliteiten aanbieden. Bekijk hier het overzicht met crypto debit cards of het overzicht met alle debit cards.